S在中国,做不成电商SaaS?( 二 )

这就涉及价值量化的问题,对于电商SaaS产品成功的定义,可以从一些商业指标出发,我们先看最直观的数据:有赞和微盟的市值变化。

数据显示,两者市值最高点都在2021年2月见顶,微盟市值达750亿港元,有赞市值达770多亿港元。在此之前,两家市值乘着SaaS的东风不断飙升,但在高点之后相继腰斩。截至目前,有赞市值为195.04亿,微盟市值为319.89亿。

二者在资本市场上正处于失意。当然,造成市值变化的原因有很多,对于有赞和微盟而言,从作为SaaS产品的角度出发,财务数据或许更能解答企业处于何种境地。

8月上下,Shopify、有赞、微盟接连发布半年报,如果看盈利能力,微盟和有赞都没有实现净利润,相比起来,自2020年二季度,Shopify已经开始实现数亿美元的净利润(国内电商SaaS为混合式收入模型,微盟此前盈利是凭借精准营销服务)。

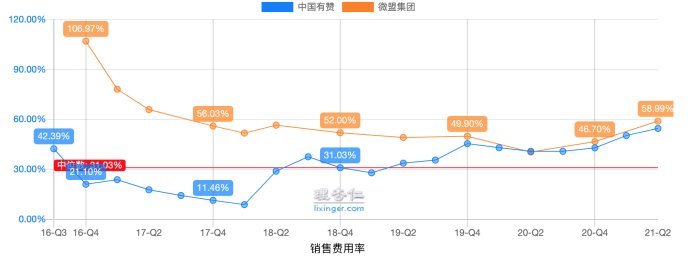

分析财报,可以发现,连年亏损的背后一定与高昂的销售开支脱不了关系。

文章插图

2021年第二季度,微盟销售费用率达到58.99%,同期,有赞销售费用率达54.59%,再往前看,微盟销售费用率从2017年往后呈下降趋势,但自2020年第二季度,逐渐从40.41%开始增长,而有赞自2018年开始,销售费用率几乎一直呈增长状态。

对于SaaS企业而言,只有获得足够多的客户,才能使业务运转起来,因此,在业务初期,需要投入较高的销售费用来扩大市场,这也是各项成本中占比最大的一部分。

但随着市场知名度、客户忠诚度提高等因素,销售费用率会有所下滑,Shopify的销售费用就逐年下滑,并稳定在20%左右。对于这一点,有赞和微盟确实几近变成了销售驱动的生意。

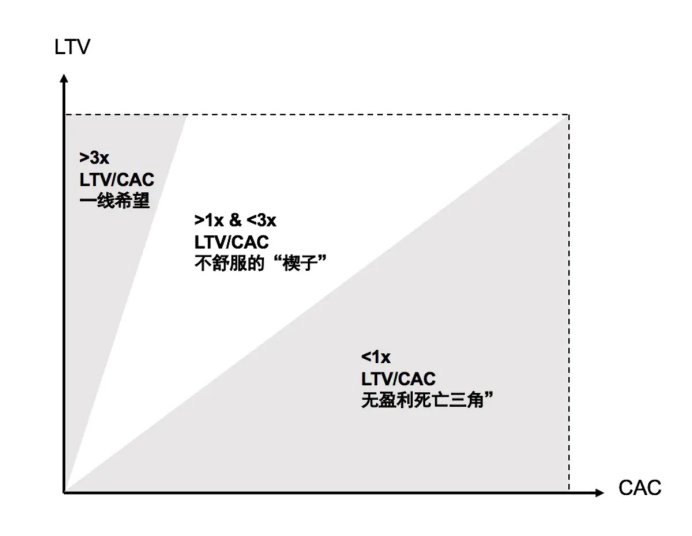

在这里我们提到了销售对于扩大业务的帮助以及销售费用过高的苦恼,同样能用具体的商业指标来定义,即LTV/CAC。

LTV是指客户终身价值,是指从客户获取的全部收入总额,CAC为客户获取成本,CAC的计算方法为所有市场与销售费用总和/新获取客户的数量,以此来衡量销售成本的质量。

以有赞为例,2021年上半年,有赞新增付费商家数量达到19054个,同比减少40%,考虑到销售费用高昂,可知客户获取成本明显升高。

而LTV与客户留存率强相关,在微盟的统计口径中为流失率,有赞的统计口径则为续签率,数据背后表达的意思相仿,但同一个企业流失率与续签率之和并不为1。

如何理解流失率?假设一家公司每月近流失5%的客户,那么一年相当于流失了60%的客户(估算)。目前,美国SaaS企业客户年流失率的中值为7%,但国内SaaS公司的客户年流失率平均在30%,这是一个可怕的征兆。

文章插图

结合起来,一般情况下,LTV高于CAC时,SaaS企业才能实现盈利,通常指标为LTV/CAC>3。计算可知,相对于Shopify、BigCommerce的高LTV/CAC,有赞和微盟存在一定的差距。

尽管我们能找到有赞和微盟在商业指标上的不足,但如果再深入一些。对于电商SaaS服务商而言,真正的成功其实是客户成功,即帮助商家取得成功,但客户成功真的实现了吗?这恐怕是个值得商榷的问题。

02 为什么没有获得成功?在分析电商SaaS为什么没有取得预期进展时,我们先来思考两个问题,去中心化电商是大方向吗?电商SaaS是否对商家有帮助?

对于第一个问题,行业中已经有诸多解读。总的来看,电商行业的发展,基本经历了三个阶段:前电商时代(20世纪-1990年) 、传统中心化电商时代(1990年-至今) 、去中心化电商(2010年代-至今)。

在经过多年快速增长后,传统电商模式已然步入瓶颈期。当行业增速放缓,平台流量趋稳,但入驻平台的商家仍在增加时,中心化平台卖家将转向存量市场争夺,边际获客成本不断上升,获客难度升高。

- 苹果|库克压力确实大,在众多国产厂家对标下,iPhone13迎来“真香价”!

- 产业|打造世界级产业地标 中国声谷冲刺5000亿产值

- 三星|试图挽回中国市场,国际大厂不断调价,从高端机皇跌到传统旗舰价

- 设计师|UI设计岗位薪资怎么样

- 蓝思科技|苹果与34家中国供应商断绝合作,央视呼吁:尽快摆脱对苹果依赖

- 他是“中国氢弹之父”,他的名字曾绝密28年,他叫于敏

- 短信|关于5G消息,中国移动取得新进展,微信该做准备了

- ios|华为迎来新里程碑,在新领域旗开得胜!

- 打脸!华为在美国,用专利把英特尔、苹果、微软、高通打败了

- 自驾游|儿子将母亲忘在服务区 开出40公里仍不知 网友:心大