紫光国微|顶尖特种、安全芯片供应商,千亿龙头紫光国微财报有4点隐忧( 三 )

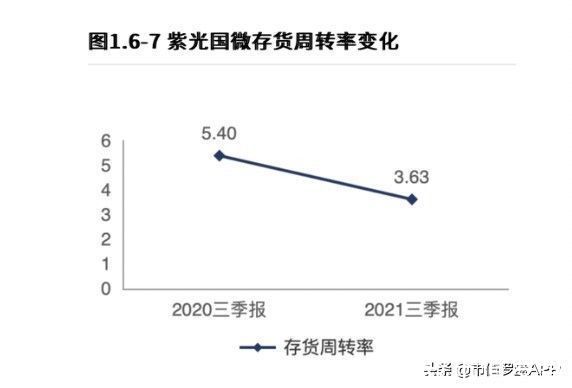

2. 存货周转率下降

2021年09月30日存货规模12.00亿元。较2020年09月30日,存货增3.40亿元,存货规模快速扩张。2021年三季度存货周转率3.63次,2020年三季度存货周转率5.40次,存货周转率下滑严重,需对存货管理给予关注。

文章插图

图源:「财报罗盘」上市公司财报智能分析系统

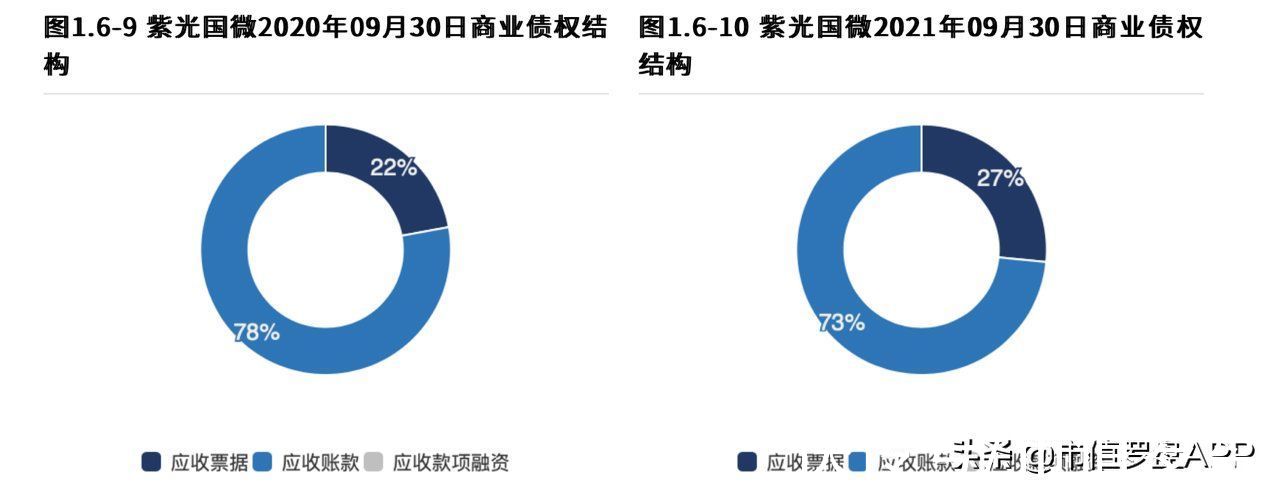

03 应收账务增长明显,潜在坏账风险伴随公司特种芯片业务的持续放量,公司军品收入持续提高。然而军品行业下游客户行业内议价能力极强,对于下游如中航工业,航天科技等军工大央企,紫光国微可能面临长期赊账乃至坏账的风险。2021年第三季度公司商业债权41.53亿元,较2020年三季度,商业债权增14.89亿元,商业债权规模快速扩张。其中,应收票据占比26.55%,较2020年09月30日增加4.45个百分点。

文章插图

图源:「财报罗盘」上市公司财报智能分析系统

04 无形资产占比高,潜在资产计提或高折旧风险作为一家纯芯片设计公司,公司的核心无形资产自然是诸多专利。2021年第三季度,公司合计无形资产约7.89亿,占经营资产的10.72%,占比较高。受益于目前芯片行业整体趋势向好,公司资产未来预计可维持长期收益。但一旦芯片行业周期下行,公司的大额无形资产将面临潜在减值风险。

结语

从紫光国微的基本面状况来看,紫光国微是国内少数的顶级优质芯片标的。相比于大量仍需靠高达上百倍PE的“市梦率”以及机构画饼描绘的难以企及的国产替代空间,自然紫光国微的优秀业绩更可信可靠。在可预见的未来,紫光的特种芯片业务将持续受益于军品的放量,智能安全卡芯片业务也将受益于第三代社保卡及银行卡的换代周期。

从近期紫光国微的调研纪要及采访报告中不难看出,公司管理层预计近两年的利润增速都将达50%,希望业绩增速能跟上不断拉高的估值,让紫光国微再上层楼。

文章插图

- CPU处理器|手机处理器洗牌:紫光展锐力压三星 排名全球第四

- |不仅硬件顶尖,细节也不遑多让!细数Find X5那些小功能

- 5G的到来|紫光展锐5G R16为推动万物互联打下坚实基础

- pe|华安证券:给予紫光国微买入评级

- 紫光展锐| 紫光展锐2年浴血改革,终迎来今日辉煌成就

- 全球十大最顶尖的数据中心

- OPPO|马里亚纳X绝了!实测OPPO Find X5 Pro影像堪称是顶尖水平

- iPhone|iPhone无论是从美学设计、系统流畅度,以及用户体验来讲,都是顶尖的

- 折叠屏|官方直降6349元,12GB+512GB,昔日顶尖折叠屏旗舰一降再降

- 时时间|立陶宛霸占全球50%激光市场,供货90%顶尖高校,国产崛起开始反击