摩尔定律|半导体EDA产业深度研报:国产EDA迎黄金时代(上)( 四 )

寡头垄断格局的形成并非偶然,兼并收购促使三巨头业务不断集中。Synopsys、Cadence 和 Mentor Graphics 均创 立于上世纪 80 年代,三家公司通过不断地兼并收购其它公司,不断完善自己的业务和产品线,同时扩大了业务规模。其中具有重要意义的收购是 Synopsys 于 2002 年收购了与 Cadence 结构专利诉讼的 Avanti 公司,直接衔接了 Synopsys 的前端和后端业务,使得 Synopsys 成为 EDA 历史上第一个可以提供顶级前后端完整 IC 设计方案的领先 EDA 工具供应商,至此 Synopsys 坐稳全球第二的位置,经过几年的不断发展,Synopsys 在 2008 年成功登顶全球 EDA 霸主至今。

2、集成电路产业链的重要支点,全球 EDA 市场规模稳健成长

EDA 是集成电路产业链的支点,具有重要杠杆效应。全球电子产品和半导体市场呈倒金字塔分布,顶层是数万亿美 元体量的全球电子信息市场以及数十万亿美元的数字经济市场,而底层的支点则是 70 亿美元的 EDA 产业。EDA 工 具能够帮助设计人员在复杂的 IC 设计环节中降低设计难度,减少设计偏差,提高流片的成功率。EDA 产值虽小,但 其决定了整个产业的效率以及产品的质量,具有巨大的杠杆效应。一旦 EDA 产业受到冲击,整个集成电路产业的稳 定性将会受到巨大影响。

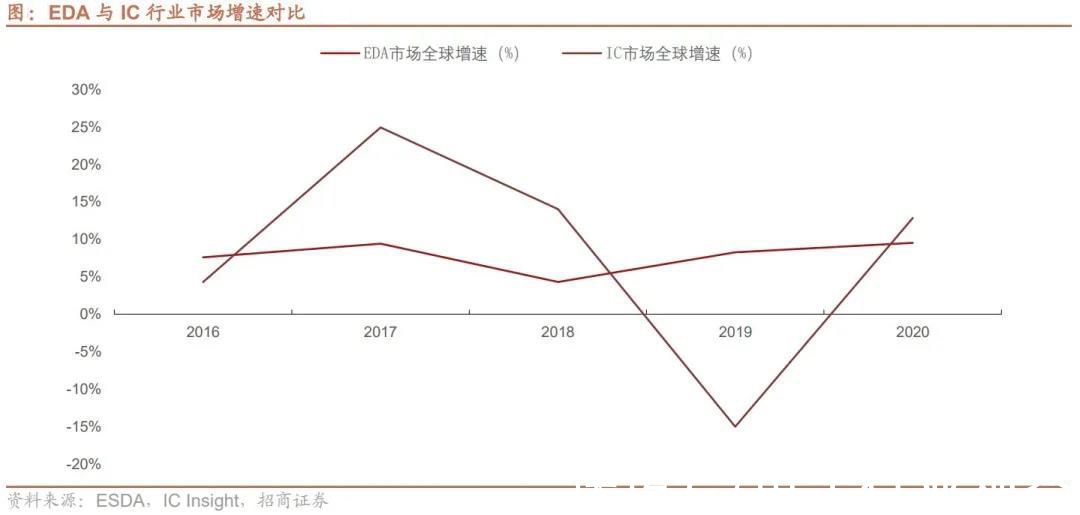

EDA 软件的收费模式大多为“定期授权”模式,该收费模式有利于平滑行业内各厂商的营收情况,减轻下游行业波动 影响。EDA 软件通常会因半导体制程的精进、设计工艺的升级而做出相应的软件更新,每次更新后,下游 IC 设计厂 商都需要对新版本进行重新购买以获得权限,授权的有效时长约在 3 年左右。相比于按下游芯片产量收费的“版税”模 式,“定期授权”模式能够平滑 EDA 厂商的收入情况,使整个 EDA 行业保持平稳增长。根据 IC Insights 数据,2016-2020 年全球 IC 市场整体 CAGR 为 8.1%,2017 年储存器市场供不应求,DRAM 与 NAND Flash 需求大幅增长,导致该年 IC 市场增速达 24.9%;2019 年,DRAM 和 NAND Flash 销售额下滑,拖累全球半导体市场下滑 15.0%。

文章插图

由于下游 IC 设计的复杂性提升,全球 EDA 市场发展逐渐提速,亚太地区增速明显。EDA 可以大大缩短产品的研发 周期,并极大提高产品性能与性价比。2020 年,随着大规模集成电路、计算机和电子系统设计技术的发展,EDA 软 件的需求增长速度明显提升,根据赛迪智库数据,2018-2020 年年,全球 EDA 市场规模分别为 62.2、65.3、72.3 亿 美元。2019 年、2020 年增速分别为 5.0%、10.7%,增速有明显提升趋势。

分地区看,各地区保持稳健增长,亚太地区增速明显。北美地区作为 EDA 软件的主要供给与使用地区,市场规模一 直保持高位。2018-2020 年,北美地区 EDA 市场规模分别为 27.4、28.1、29.6 亿美元,同比增速分别为 2.55%、5.34%;而亚太地区受益于下游产业迁移趋势,市场规模整体增速明显,并与 2020 年超过北美地区,成为全球第一大 EDA 市场。近三年亚太地区市场规模分别为 24.2、26.1、30.1 亿美元,同比增速分别为 7.85%、16.48%,远高于其他地 区增速;欧洲地区近三年市场规模分别为 10.6、11.1、12.3 亿美元,同比增速分别为 4.72%、10.81%。

分细分领域看,EDA 各环节占比基本保持稳定,计算机辅助工程与 IP 核为 EDA 主要的销售部分。ESD Alliance 跟 踪了包括计算机辅助工程、IC 物理设计与验证、PCB 与多芯片模块,以及半导体 IP 等细分领域的销售情况。数据显 示,2020 年各个季度的销售额结构基本保持稳定,IP 核的交易为 EDA 产业交易规模最大的一部分,在 20Q4 占据着 34.7%的市场份额;其次则是计算机辅助工程,占比为 31.6%;而物理设计与验证、PCB 和 MCM 则分别占据 21.0%、 9.7%的市场份额。

- 中国半导体产业进入了技术驱动成长期 半导体及元件板块短线拉升|板块异动 | 拉升

- 芯片|半导体行业大赚!2021年第一季度19家企业宣布涨价

- 巴黎协定|纳微半导体成立全球首家电动车氮化镓功率芯片设计中心

- 半导体|晶闸管是什么? 四种常见晶闸管类型介绍

- 张汝京再出发,事关芯片制造设备,国产半导体能否迎来转机?

- 半导体|传英特尔(INTC.US)美国新芯片工厂选址俄亥俄州 拟投资200亿美元

- 中芯国际|2021年中国半导体产业链新进程

- 华虹半导体(01347)涨超5% 台积电业绩超预期,机构建议关注半导体代工及设备机会|港股异动 | 港股

- gpu|国产 GPU 公司摩尔线程与同方达成合作

- 量子|「央广网-安徽频道」我国实现硅基半导体自旋量子比特的超快操控