毛戈平的“稳”还体现在毛利率上。

招股书显示,2014年—2017年上半年毛戈平的毛利率稳定地保持在80%上下,高于对标的海外大牌。彼时,欧莱雅和资生堂的毛利率均未超过80%。

而逸仙电商三季度毛利率为67.9%,同比增长2.2%。对比同期国内“药妆第一股”贝泰妮(300957.SZ)76.9%的销售毛利率,仍有一定差距。

从各维度来看,老牌国货毛戈平显然更加稳健,并逐步积累了显著的竞争优势:持续的盈利能力。新锐国货逸仙电商虽在营收体量上疾驰,但也负担着巨额亏损。这或许是逸仙电商此前弯道超车打法的余波,也考验着新锐国货的经营策略有效性。

渠道:顺势玩家vs流量赢家作为已有二十余年历史的老牌国货,毛戈平见证了美妆市场的渠道变迁。

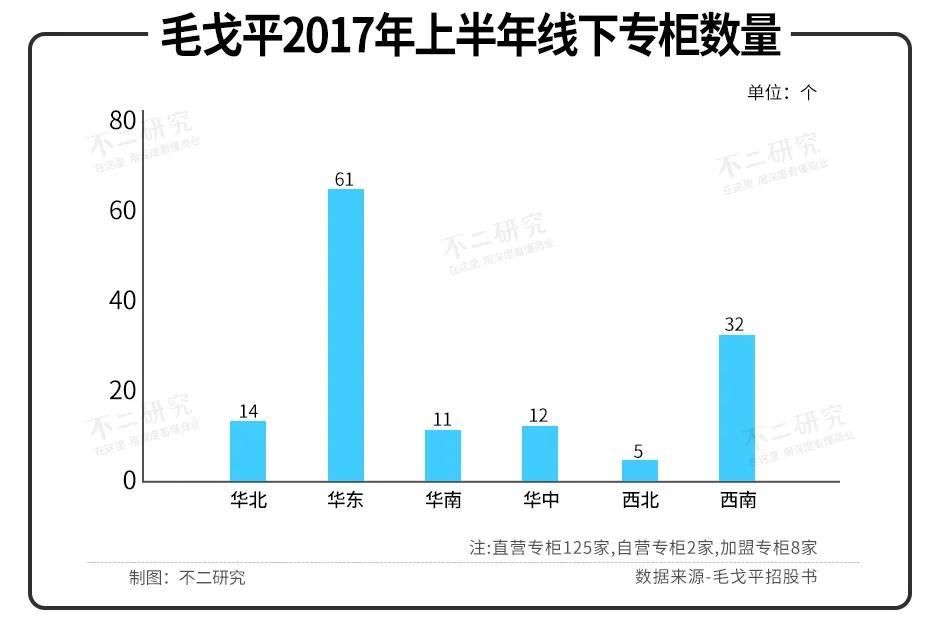

早期美妆消费者主要集中于一二线城市,购买渠道主要是百货商场。彼时,线下渠道曾是毛戈平最主要的销售渠道。招股书显示,截至2017年6月30日,MGPIN在全国范围内共有百货专柜135家;来自电商渠道的收入,仅占到毛戈平总收入的2%左右。

文章插图

而在毛戈平招股书中“消失”的五年内,国货美妆市场已被电商深刻改变。

据Euromonitor数据,我国化妆品市场电商渠道占比从2010年的2.6%快速提升至2020年的38%,电商渠道已无可争议地成为美妆产品销售的主阵地。

新锐国货从诞生之际,就乘上电商的东风,更是抓住了直播电商崛起的红利期,短短几年时间内就在创下了亮眼的销售成绩,甚至一度将国际大牌和老牌国货都甩在身后。

2019年双十一,成立仅两年多的完美日记赶超雅诗兰黛、YSL、MAC等国际大牌,成为“双十一”首个登顶天猫彩妆销量榜榜首的国货品牌;2020年,完美日记荣登天猫彩妆销量榜第二名;2021年,完美日记位列天猫“双十一”彩妆销量榜的第六。

文章插图

毛戈平也顺应线上销售的趋势。

今年双11预售活动中,毛戈平的多款产品就在头部主播直播间上架。仅10月20日当天,某头部主播就为毛戈平贡献了超过1948.91万元的销售额,而毛戈平自己的官方旗舰店直播累计销售额仅为197.54万元。

根据万联研报和开源证券研报的数据,2021年前半年,毛戈平仅在天猫旗舰店的销售额就达到了1.61亿元,同比增长23.85%,线上收入占比已超过35%。

对比2017年前半年344.27万元的线上渠道收入,涨幅高达3723%。虽与新锐们动辄超10亿的销售额仍存在较大差距,但受到流量退潮的冲击也更小。

随着互联网增量红利见顶,不少新消费品牌都正经历从线上到线下的转型。逸仙电商也着眼线下,开设体验店。据逸仙电商招股书,截至今年11月,已经在超过一百个城市共开店280家,不过对营收的贡献尚未凸显。

【 招股|毛戈平VS完美日记,"国货美妆第一股"新战争】从天猫旗舰店商品分类来看,主品牌MGPIN和完美日记都已打造了彩妆+护肤的产品品类闭环。

文章插图

毛戈平共有两个品牌:定位轻奢的品牌“MGPIN”,和瞄准二三线城市女性消费者的品牌“至爱终生”,并开设化妆技能培训业务。其中“MGPIN”品牌贡献了大约七成的营收,是绝对的营收支柱。

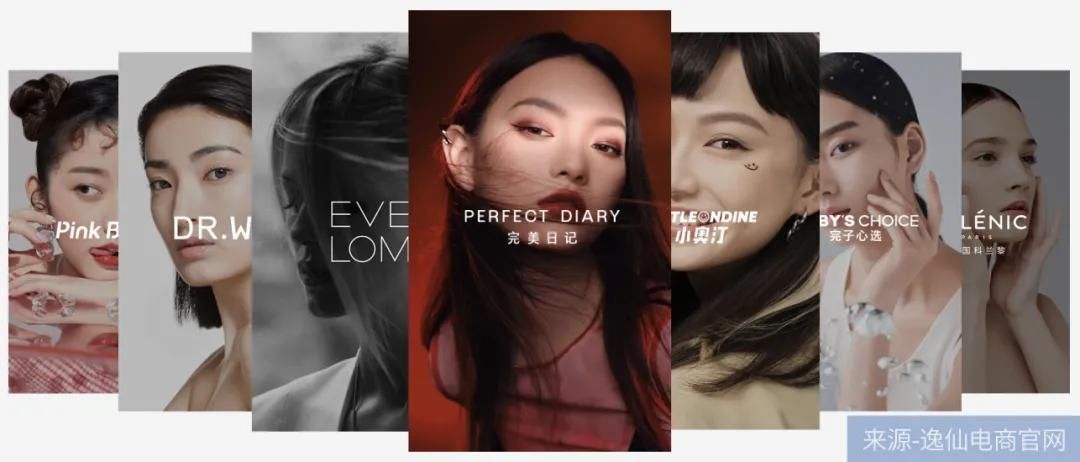

逸仙电商旗下共有7个品牌,包括完美日记、完子心选、Pink Bear等三个自主品牌,并收购了小奥汀、DR.WU,以及海外高端美妆品牌Galénic和Eve Lom。

文章插图

- 高通骁龙|18+1TB来了,黑鲨5S Pro现世!又是骁龙8 Gen1旗舰,当真完美

- 中国|完美结局:美国放弃了自己的标准,转投中国自主的车联网标准

- 电池|粉丝5200买iPhone13 256GB,除了成色,其他数据完美!

- 苹果|消息称iPhone 14改设计:苹果明年推无刘海和打孔的iPhone 外形完美

- 性感仙女漂亮脸蛋,完美身材,魅力迷人

- 【导读】1月8日|韦伯太空望远镜完美收官

- |弘辽科技:直通车打造完美数据的核心。

- 一加10|Pixelworks三大视觉技术加持:一加10 Pro显示颜色完美无偏差

- 树莓派|树莓派4完美伴侣发布,支持PC组件,4个RJ45网口,全尺寸HDMI

- 电子商务|父母换机首选!OPPO A96开售就大火,全能实力完美契合使用需求