产业将进入整合期,资源及客户均向头部服务商集聚。IDC市场供给大幅增加,阿里、腾讯等头部行业客户走向自建数据中心道路,产业互联网需求尚未进入爆发期,都进一步加剧了市场竞争。市场将会出现一轮洗牌过程,头部企业凭借客户资源、服务能力等优势扩大市场份额,而一些处于竞争劣势的企业将会将面临被收购或兼并风险。

IDC产业投资现状及要点

中国IDC产业长期景气,吸引众多产业资本青睐。近年来,中国IDC产业投资事件频繁,尤其是在2020年中国新基建政策利好下,国际国内资本纷纷投资数据中心领域。在新基建的政策引领下,短期内,中国IDC行业热度快速上升,大量资本涌入市场;中期,新建项目陆续落地投产,需要一定的消化周期,投资热度或有所下降;长期来看,IDC存量资源逐步消化,5G、AI等新技术规模化应用激发更多数据中心需求,数据中心投资将进入新一轮的上升期。

文章插图

中国IDC行业部分投融资事件

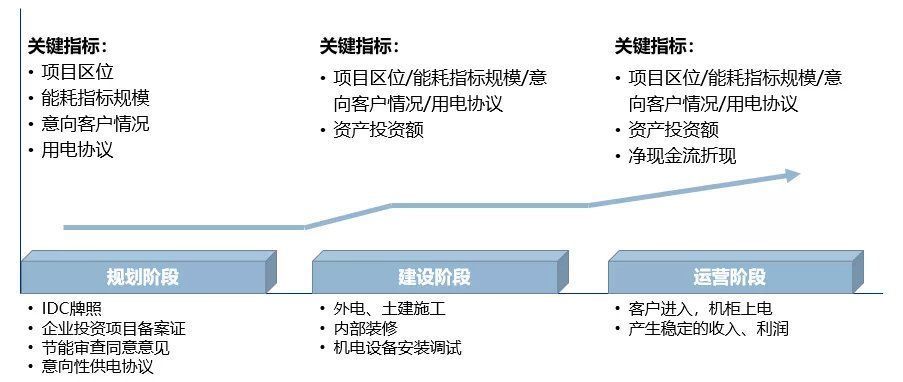

IDC投资存在阶段性差异,不同项目阶段,需要考虑不同指标进行估值。已具备部分固定资产及行业客户的项目,溢价空间大,估值远高于指标估值水平。但近年来,随着北上广深核心地区审批政策收紧,指标估值出现大幅增长。

规划阶段,项目尚未形成有形资产,根据市场资源稀缺程度,这一阶段的投资主要考量发改委出具的节能审查意见,根据能耗指标及市场供需情况评估项目价值。

建设阶段,相比前期规划,已形成部分固定资产,在评估能耗指标及市场供需情况的基础上,根据建筑面积、机房设计等级及机电设备选型情况考虑项目价值。

运营阶段,IDC机房基础设施完备,已引入部分客户,产生稳定现金流,在这一阶段,以收入、利润为基准进行合理估值。

文章插图

数据中心投资阶段及关键参考指标

IDC作为数字地产,项目投资收益较高,内部收益率一般在15%以上。以北京周边地区某IDC项目开发为例,项目设计9000个机柜,房屋建筑工程建设12个月,机柜机电工程分为三期建设,平均每期建设周期6个月,销售周期18个月(上架率95%)。按照整体项目运营期20年测算,内部收益率为17.9%。在实际投资中,收益率会有所浮动,需重点关注销售实现及机电成本折旧。从收入端看,机柜销售周期、销售模式及项目空置情况是投资收入水平的重要影响因素;从成本端看,项目所在区域供配电情况和节能技术选型应用是控制成本的关键。

- 零售业|阿里再生独角兽,估值百亿美元,马云果然有远见

- LG|韩国第三大科技公司:外界估值将达到3700亿,扬言要超越中国企业

- 程序员|阿里再生独角兽,估值百亿美元,马云果然有远见

- 估值|盒马考虑以100亿美元的估值进行融资

- 市场份额|IDC报告:阿里云大数据公有云市场份额居中国第一!

- 融资|消息称盒马考虑以100亿美元估值进行融资

- 毛利率|销售千亿元?台积电预计第一季度销售额及利益率

- 大疆|大疆公司无人机技术保持领先,估值约1660亿,占据美国大半市场

- 小米科技|先裁50%,再裁40%!又一家生鲜电商遇冷,辉煌时估值500亿

- 知识产权|投前估值30亿元,明星名人知识产权运营平台分享时代接近完成新一轮融资