限价单功能是Gelato最早实现的自动化功能,他们最早给Kyber提供限价单,后来随着DeFi的发展也将限价单服务扩展到了更多DEX巨头。目前Gelato提供限价单服务的DEX包括ETH链上的Uniswap、BSC链上的Pancakeswap、Polygon链上的Quickswap、Fantom链上的SpookySwap和SpiritSwap以及Avalanche链上的TraderJoe,其中Uniswap、Pancakeswap以及Traderjoe的限价单入口需要通过Gelato的Sorbet Finance来使用,而Quickswap、Spookyswap、SpiritSwap是在其官方网站上直接引入了限价单的功能。

文章插图

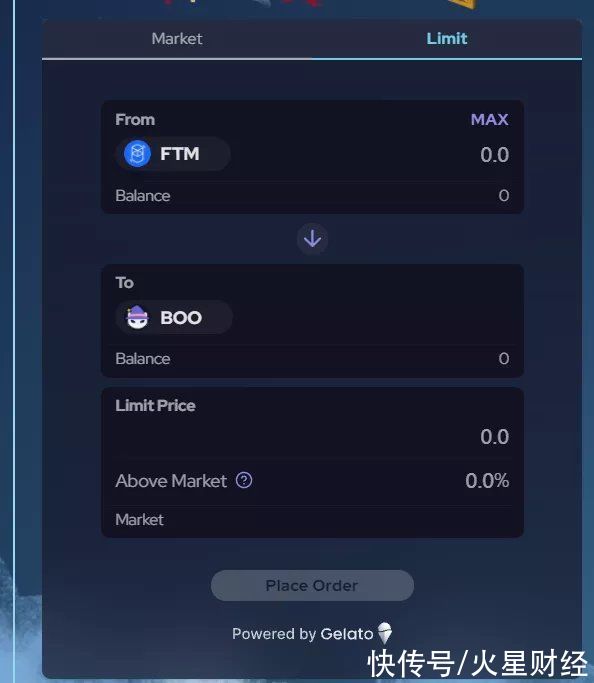

上图:Spookyswap的限价单页面(有Gelato的品牌露出)

从技术的角度讲,限价单功能其实并不难实现,主做聚合交易的1inch 和 matcha,以及Sushiswap(在Polygon上)都提供了限价单服务。但是对于DEX来讲,这一功能的实现会比较繁琐,需要一定的开发和维护成本。而对于Gelato来讲,在其限价单功能完善之后,给其他DEX提供服务的边际成本并不高,因而这种合作的开展很容易进行。

这一合作,从结果来看是3方共赢的:用户获得了可以免费使用的限价单的功能;DEX有了去中心化且省心省力来满足用户需求的方式;而Gelato则获得了品牌曝光以及一定程度的用户获取。从他们近期的动向来看,Gelato积极地给各条EVM链上处于领先地位的AMM DEX提供限价单服务,一方面能与各条EVM链建立良好的关系,为以后他们跨链自动化等更深层次的合作打下基础;另一方面也是希望能够通过DEX来迅速地碰触到各条链上的流量。

2.3.2.借贷免清算服务借贷免清算服务的逻辑可以简化为:“如果抵押物价格跌至某个阈值,则卖出一部分抵押物来偿还债务”。通常而言,借贷协议都会有一个清算阈值,也就是当抵押物/债务的比值低于某个值(如110%)时,就会触发清算。Gelato所提供的服务需要用户设置一个阈值(大于借贷协议的清算阈值),当用户的抵押物/债务的比值低于用户设置的阈值时,就卖出部分抵押物来偿还债务,从而尽可能多地为用户保留抵押物。

清算是所有借贷或保证金类业务中必要的一环,通常在抵押物下跌至协议要求的抵押水平之下时,就会发生清算。总体来讲,借贷用户和借贷协议两方都是不希望出现清算的,因而借贷免清算服务就有了其价值:

对于借贷用户来讲,清算显然是不希望看到的,这主要是因为清算会伴随着一定比例的清算惩罚,造成资产的净损失。

对于借贷协议来讲,及时的清算行为本身是中性的,因为这可以维持协议总体的安全,但是一旦清算不及时,也可能出现在312时Maker所经历黑色星期四的惨案,带来沉重的协议债务压力以及对协议的悲观情绪。另一方面,从长远发展的角度来讲,借贷用户才是借贷协议的基本盘,加密世界行情本身的波动就非常剧烈,在此之上的频繁清算会从根本上降低所有用户参与借贷行为的意愿,从而长期地降低借贷协议的收入。因此,虽然目前清算收入是所有借贷类协议一块不可忽视的收入,但是从长远发展的角度来讲,他们更希望清算行为能够尽可能可控地发生。

另外,Gelato与Instadapp合作的vault automation(金库自动化)服务,则通过协议间的资产/债务流转实现了更好的防清算效果,其逻辑如下:

当用户的ETH-A vault接近清算线时,vault automation功能会在保证安全的前提下,通过闪电贷将资产和债务都迁移到其他抵押率更低的vault(包括Maker的ETH-B vault、Aave和Compound)中,从而在抵押物和债务都不变的情况下,最大限度的保证了用户抵押物的安全。

【 dex|深度解读智能合约自动化执行 Gelato Network 的内在价值和潜在风险】

- 东南亚|MIUI13深度使用报告,这还是我认识的MIUI吗?网友评价很真实

- 将理论注入深度学习,对过渡金属表面进行可解释的化学反应性预测

- 家庭影院|深度设置和调节家庭影院低音炮

- 人类的工作会被AI取代吗?如果机器能够深度学习|为什么说AI能作巴赫的曲,却写不出村上春树的小说?

- 新年新气象。|深度 | 创造“世界记录”!江苏这个王牌实验室为何收获多?

- 沉浸式|海外观察丨未来 10 大科技趋势预测全解读(上)

- 中小企业|海纳百川,顺势而为!鹏博士副总裁李炜解读云计算战略2.0

- 台积电|台积电解读财报:21年营收568.2亿美元创新高 北美才是最大市场

- meta|搞Java怎么玩深度学习,生产环境用DL4J啊

- iOS|iOS15.2.1深度使用报告,信号提升明显,网友竟然全给好评?