海内外龙头相继上市 下游汽车市场放量在即 第三代半导体处爆发前夜|行业动态| gan( 二 )

头部材料商们近来频频签下供货长单,未来产能被客户提前锁定。如全球最大的SiC外延片供应商昭和电工,今年以来先后获得来自英飞凌、罗姆和东芝的长约。Cree也早与英飞凌、意法半导体、安森美等中游企业签订长期供货协议。

某国内SiC功率器件设计公司的CEO告诉采访人员,目前Cree等海外龙头的晶圆片已经很难买到,“现在美国的大厂,只针对几个大客户给长年限的合同。小客户去买,要么没货,要么交期很长。不过这对国内上游材料企业来说,也是一个很好的机会。”

而具有军用属性的半绝缘型SiC衬底(用于制成GaN射频器件)更是遭遇来自美国等《瓦森纳协定》成员国的禁运。贸易管控背景叠加国内5G建设高峰,使得刚过会的山东天岳在2020年迎来营收倍增,在半绝缘领域的全球市占率也从2019年的18%大幅提升至30%。然而业内对其能否维系这一份额存在分歧。

供不应求的另一面,是SiC仍有较大的降本空间。有产业链人士向采访人员表示,材料工艺进步带来的良率提升,就有望让SiC价格下降1/3,而长远看,未来成本削减的上限或为当前价格的一半。

“SiC取代硅基IGBT的技术路线,特斯拉和比亚迪已经给大家探过路了,肯定没问题。现在核心的矛盾是价格,真正愿意去用SiC器件的,还只是一部分车型。”《化合物半导体》中文版主编陆敏博士告诉采访人员,当下SiC材料的价格大约是硅的60、70倍,制成的SiC SBD器件价格约是硅基器件的2-5倍,而SiC MOSFET器件大概在5-8倍。

“SiC价格基本上每年以10%-15%的幅度在降,但目前单晶衬底主流的制备方法PVT(物理气相传输法)存在技术瓶颈,长期看成本减半即是上限,还是会比硅器件贵很多,”陆敏认为,在有新的颠覆性制备工艺商业化应用之前,SiC器件的增长极限是与硅基器件平分汽车市场。

产业界则流传另一套算法:虽然在一辆车上采用SiC意味着增加200-300美元,但整车成本可以节省更多——包括600美元的电池成本、600美元的汽车空间成本以及1000美元散热系统成本。

前述器件设计公司CEO也认为,单个器件对比而言,SiC没有价格优势,但从整个系统应用角度去考虑,SiC的效益显然更佳。不过,他同时承认,“厂家从自身利益出发,现在还没到全系统替换的时候,因而SiC的功效还不能完全发挥。”

尽管对“贵”的标尺不统一,但削减成本、进而释放下游需求,已成产业链共识。据了解,目前上游材料成本占到器件成品的75%,其中衬底约占50%,外延约25%。

有业内人士向采访人员表示,和衬底相比,外延技术难度并不大,而一些器件IDM商也正在向上游外延环节延伸,以达到削减成本的目的。因此真正的降本痛点落于衬底环节,这也是整个第三代半导体产业链上价值量最大、技术壁垒最高、国内与国际水平差距最大的一环。

国内衬底项目遍地开花 业内人士:多数难实现产业化

与传统硅基IC的晶圆制造相比,第三代半导体投资周期短,固定资产投资相对较弱,更依赖于工艺和人,已吸引大量资本的涌入,相关项目呈遍地开花局势。

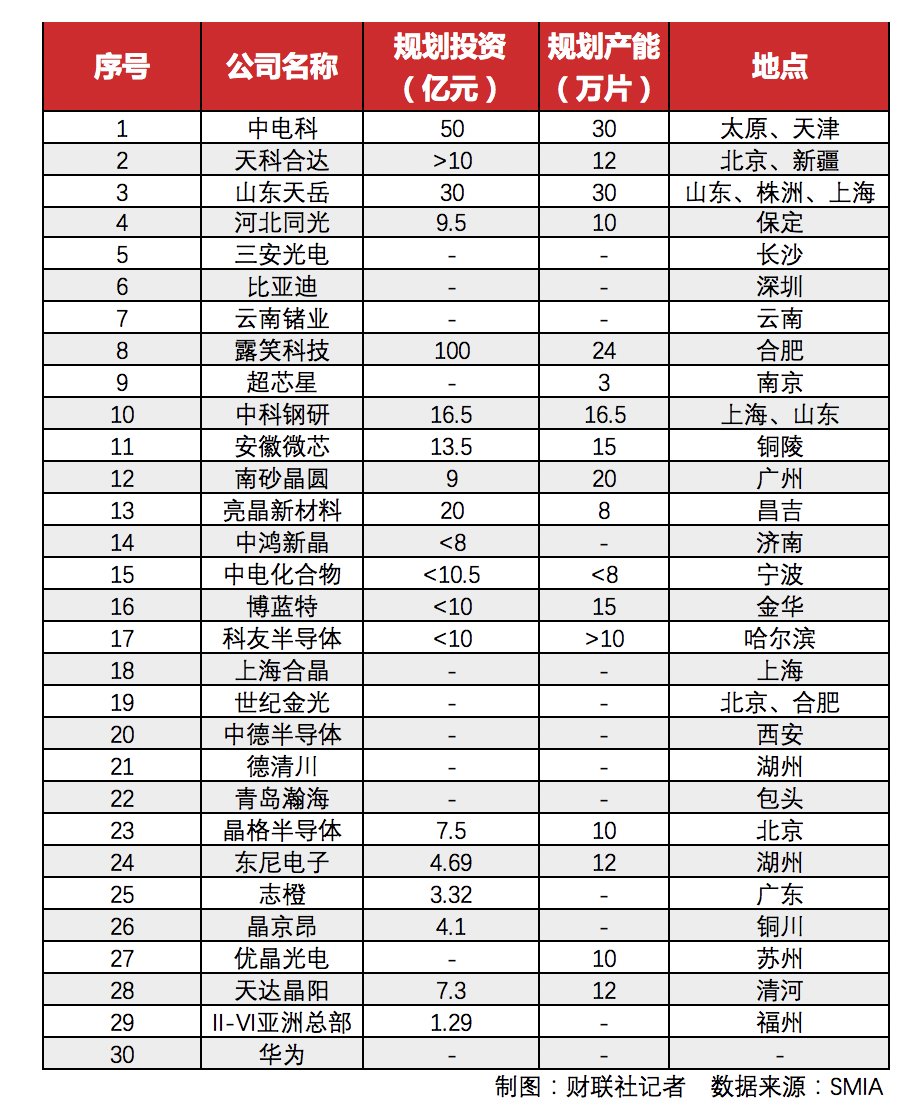

文章插图

据中国电子材料行业协会统计,目前国内光是SiC衬底在建和已建成的项目就不下于30个,其中不乏三安光电、露笑科技等上市公司身影。项目总规划投资额超过300亿元人民币,预计规划产能超200万片/年。

【海内外龙头相继上市 下游汽车市场放量在即 第三代半导体处爆发前夜|行业动态| gan】不过,中电科第四十六研究所首席专家王英民博士表示,目前国内SiC衬底已实现产业化的仅有山西烁科、山东天岳、天科合达、河北同光4家公司,2020年国内产量为11万片左右。多位受访人士认为,国内在衬底环节起步时间晚、技术和人才储备弱,而大多跟风新进的参与者对材料性质不熟,产业化前景并不乐观。

- 本周华为小米相继报出的新闻,让我看到中国科技公司未来发展希望

- 百度|云计算将成智能汽车风口还是陷阱? BATH为何相继押注

- 龙头股|中国股市:“5G概念”未来可期!8只潜力龙头股一览!

- 中国股市|中国股市:“华为概念”最具成长性的7大领军者,谁才是真龙头?

- 硅片|客观看待硅片价格下降

- 一加科技|一加10 Pro咋能成“驯龙高手”? 高管相继晒出实拍内部散热结构图

- 赵文卓晒晚会后台舞狮照 双手举巨型龙头一脸正气

- 氢进万家|一系列首创级成果相继诞生 “氢进万家”实施近一年来进展显著

- 科大讯飞|A股独占一方的8大语音技术龙头:谁是下一个元宇宙龙头?

- 市盈率|A股:华为大动作不断,五家元宇宙龙头紧跟步伐,拿住有望翻倍