文章图片

近日 , 华为任正非一个“寒意凛冽”的内部讲话传遍全网 , 让各行各业感受到逼人寒意 。 对于面板行业而言 , 这种“寒意”早已来临 。 随着供需格局改变 , 价格下跌 , 面板行业正经历着“寒冬” 。

进入2022年 , 国内电子消费市场仍延续低迷态势 , 终端销量难以提振 。 根据奥维睿沃统计 , 今年二季度面板出货收缩 , 二季度出货量42.8M , 增长回落至4.8% , 出货增速进一步减慢 。

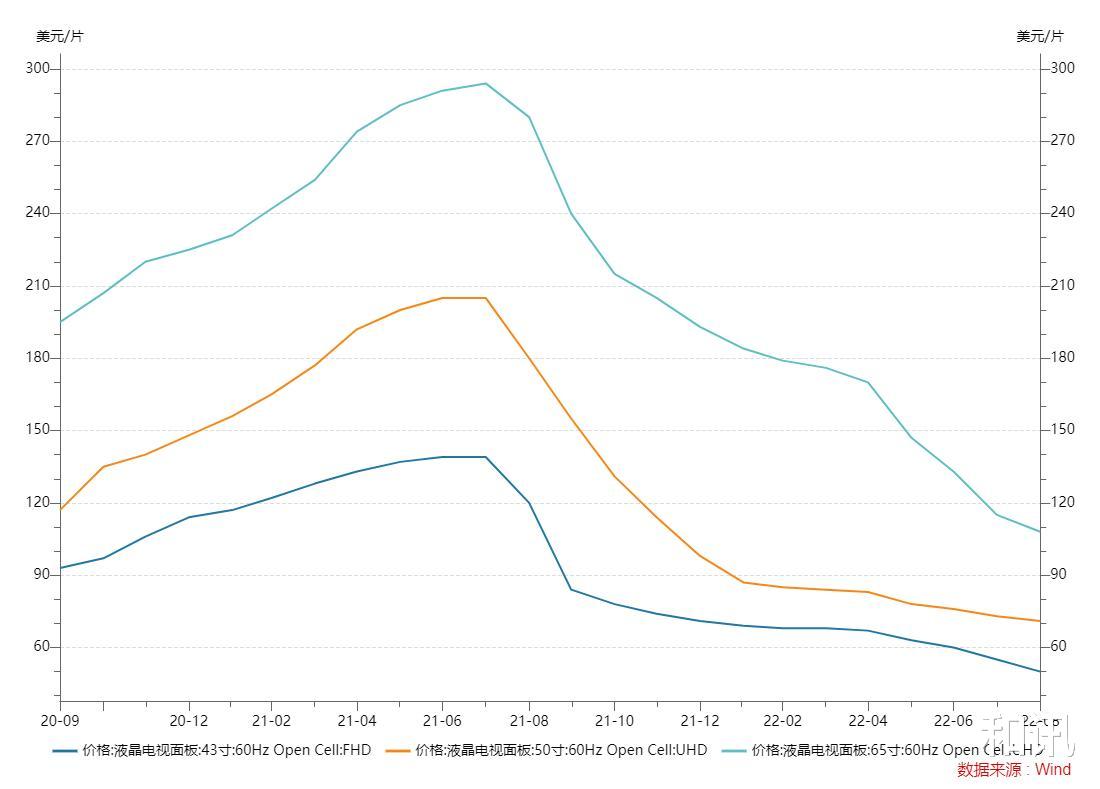

目前 , IT面板价格持续走低 , 43英寸以上大尺寸面板价格遍低于生产成本 。 wind数据显示 , 从去年7月至今年8月 , 43英寸液晶电视面板价格从139美元/片 , 下跌到8月份50美元/片 , 降幅达到64.02% , 50、65英寸液晶电视面板价格分别下降65.36%、63.27% 。

随着面板市场价格大幅回落 , 面板厂商利润空间所剩无几 , 整个行业正面临“寒冬”考验 。 在此背景下 , 打造企业穿越经济周期的经营能力变得非常重要 。

作为全球半导体显示龙头企业 , TCL科技在国内显示领域自主建线 , 通过“双子星”产线布局发挥聚合效应 , 以内生增长及外延式并购持续扩充产能 , 为穿越行业寒冬提供充足“底气” 。

一、寒冬中的生存者 , 看TCL科技的长期逻辑

众所周知 , 面板行业已从多地区、多厂商之间竞争逐步演变为国内龙头企业之间的竞争 , 随着日韩企业逐步退出 , 行业格局发生重大改变 , 国产厂商开始掌握面板行业的话语权与定价权 。

目前 , 面板行业虽处“寒冬” , 但任何行业都有一个动态自我修复与调整的过程 。 面板行业亦是如此 , 无论供大于求还是供不应求 , 围绕供需平衡进行优胜劣汰是面板行业发展必经之路 。

同时 , 面板是一个投资回报周期较长的行业 , 从建厂到产生效益大概要三年时间 。 因此 , 面板产业的发展不仅要看一两年 , 还要看五到十年 。 从长远来看 , 在5G、AI智能、AR等新技术催化下 , 智慧家居、商业显示、车载等新场景需求不断增长 , 面板产业拥有广阔市场空间 。

奥维云网预测 , 2020-2024年中国商显市场规模复合增长率为11.8% , 到2024年市场规模将达到1106亿元 , 其中 , 以交互白板、拼接屏、标牌广告机等为代表的细分市场增速将明显加快 。

虽然面板行业拥有光明前景 , 但在黎明前黑暗中 , 如何把“舵”成为关键 。

在行业进入低迷期后 , TCL科技选择负重前行 , 在做世界级企业初心引导下 , 持续推进半导体显示业务的高端战略 , 通过优化业务组合及营收结构 , 构建高端产品体系等方式 , 让先进产能规模有序增长 。

近几年 , TCL科技收购苏州三星电子60%的股权和苏州三星显示100%的股权 , 两条产线能够提供120K的LCD月产能和3.5M的显示模组月产能 , 其面板产能约占全球总产能的4% 。

产能有序提升成为了TCL科技稳固发展基石 , 从长远来看 , 在行业格局变动中 , 国内面板产业集中度提升已成为发展趋势 , 行业龙头企业的先发优势明显 。

显示面板是资金和技术高度密集产业 , 生产环节较多 , 所需设备多种多样 , 比如曝光显影设备、刻蚀设备、清洗设备、检测设备等 。 一条高世代生产线动辄数百亿元投资 , 需要大量人才与技术 , 与2至3年的建设期 , 这不是一般企业所能承受 。

因此 , 行业先行者能够更快速适应产品与技术的迭代更新 , 进而快速抢占市场份额 。 后进入者难以在短时间内复制“高科技、重资产、长周期”的商业模式 , 而失去后发者优势 , 并会因设备折旧摊销形成的劣势所拖累 。

- 华为|“5G版”华为畅想 50 Pro:中国移动NZONE 50 Pro发布

- 中国移动|10年不换手机号码的老用户,中国移动会给出“特殊待遇”吗?

- 中国移动|电讯行业三大巨头差距正在变大,已不是同一等级对手

- OLED|市场份额达九成!LG主导车载OLED面板市场:预计两年破百亿

- 游戏手机|华为“寒冬已至”,中兴却大幅增长,真要向美国低头才能保发展?

- 中国移动|中国移动NZONE 50 Pro开启预售:首发价1699元 可享4TB存储

- 中国移动|星环设计致敬华为Mate!中国移动NZONE 50 Pro发布:1799元起

- 中国移动|一图看懂首款中国移动5G云手机:1799元起 4TB空间免费领

- 中国移动|三星将扩大韩国半导体产能 今年销售额有望首超2万亿人民币

- 中国移动|Mate同款星环设计!中国移动NZONE 50 Pro今天发:天玑700加持