恒瑞|以恒瑞为样本:医药跌到什么位置了?( 二 )

文章插图

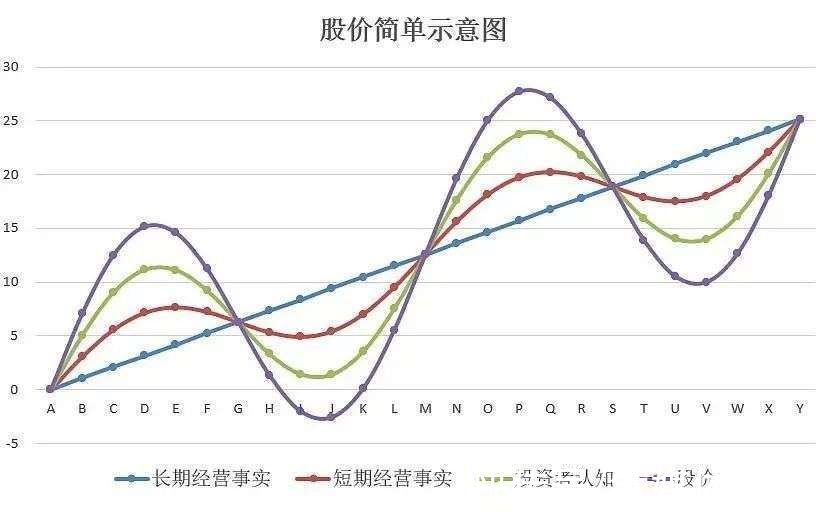

以恒瑞医药来说,长期经营事实就是他管理层不错,他要长期耕耘制药行业,无论风雨,未来有可能一直是中国制药行业老大也可能不是;短期经营事实在眼前可以举例的是:

1)2017年开始他受益到药审改革原来产品批的更快了;

2)2019年后他有一个大产品PD-1上市贡献收入了;

3)2019年开始他的核心仿制药被集采,导致2021年业绩拉垮;基于这些短期事实,2017年开始投资者认知到恒瑞医药香得了不得,2021年开始投资者认知到恒瑞医药臭的不能碰。

这些认知结合起来形成了过去股价的波动,如果去展望更长的时间短期的经营事实影响权重不大,最终长期的股价还是要看对他更长期经营的判断。

基于股价拆解的原理,投资者按照主要盯哪个因素,可以把投资者分成四类:

第一类,主要盯企业的长期经营事实,去判断管理层和护河城这些个东西,然后基于此来做出自己的投资决策,他们对于短期的经营事实反应相对比较弱,但是对于短期过于激烈市场认知错位会做出反应,所谓“别人贪婪我恐惧…”,这一类要求是很高的,高在两点:

第一,你对长期经营事实要有非常坚固而正确地认知,这不容易;第二,你的资金来源和你的秉性,要允许你能抗住短期波动,不能说长期看好的公司买了,跌到底点了,初恋结婚你要随份子,必须卖股票把钱拿回来,结果卖在最低点,这一类中的典型代表是巴菲特。

第二类,看短期的,就比方说,2017年药审改革了,2019年眼看PD-1要批了,判断恒瑞医药受益,那我买入恒瑞;2021年一看第五批仿制药集采,恒瑞医药大品种降价太多了,判断恒瑞不行了,那好我们卖出恒瑞。长期因素,比方说管理层,护城河等等我也看,但不是核心因素。这一类可以代表一部分投资者,可能国内的机构投资者大部分是这一类。

第三类,看短期趋势,看股价涨出趋势了,我跟进去涨几天,过几天跌了,只要看图破位了,我就赶紧跑,什么产业趋势,企业文化,业绩增速,别跟我提这个,早戒了。这一类可以代表一部分投资者。

第四类,不知道自己是哪一类的投资者。股价涨出趋势了,我买进去,然后看一看关于这公司的报道,发现PD-1要放量,这是个好机会;股价再涨一段时间,又看了一些报道,发现这公司管理层优秀,护河城很高,准备长期持有,收集珍贵的筹码;

之后产品集采,公司业绩可能要出点问题,股价开始跌了,但“我是准备长期持有的,不为短期所动”,所以不必要卖;股价又跌了一段时间,隐隐感觉到这公司不太行啊;最后股价过渡反应跌到低了,发现这公司是个垃圾,算我看错了,卖!然后换到下一个。

03 我们现在处在什么位置?好了,罗列了一个简单粗糙的框架,我是想在这个框架的基础上,讨论下医药行业股票到底处在周期波动的什么位置。

长期经营事实,我的主观判断是持续温和向上的;2020年暴涨的时候和现如今暴跌的时候,我们面对的是同一个长期经营事实:需求端,人口老龄化非常明确,人均可支配收入在缓慢提升;供给端,大量人才回流,过去几十年发展的积累和资本市场的支持,各个领域都有创业的人在忙碌。近期的十四五规划里也提到对制药工业收入和利润增长8%的预期。

【 恒瑞|以恒瑞为样本:医药跌到什么位置了?】短期经营事实,我的主观判断是在一个下行周期的走了一半的位置。从2011年医保覆盖完成以后,理论上整体医疗系统就要走向效率提升的过程,医疗体系的整体压力应该是要加大的,但是这个过程实在太漫长,直达2018年医保局成立才正式开始,这中间还伴随了药审改革带来的一个小的上行周期,这个小上周期带来的审评加速已经充分释放,随之而来的靶点内卷和外企竞争才刚刚开始。

- 华为今年首款5G手机将至,首发麒麟9000L,价格或超六千元!

- 华为Mate40Pro最新售价确认,256GB下跌500元,即使清仓依然保值

- 《火焰纹章无双 风花雪月》澳洲评为M级 含在线互动

- iPad|苹果春季发布会绝了,或将成为发布产品数量最多的一次

- 银河系中心有什么,为啥太阳45亿年来,都在围绕银心公转?

- 华为|二手机还是值得入手,性价比这块,它永远排在最后

- idc|新学期新气象、新“机”遇,华为开学季优惠来袭

- 百名网约车司机集体罢工,收入越来越少,难以养家!

- 中国手机市场大变局:华为遗憾落榜,苹果第四,vivo问鼎销量第一

- 海尔|豆瓣隐藏水印惹争议,为何内容搬运屡禁不止