回报率|网络效应能否成就奈飞坚不可摧的护城河?

作者 | Sensor Unlimited

概括:由于担心竞争加剧,奈飞的股票在收益后遭受了戏剧性的调整。但由于该业务仍处于完全可扩展的阶段,未来奈飞还有大量潜在市场。

对Netflix(NFLX)的投资现在面临着喜忧参半的信号。

一方面,您会看到它仍然代表着成长型投资者的经典案例。

对于成长型投资者来说,理想的交易是投资于具有完美可扩展性的企业。一家总能找到大量有利可图的投资机会的企业。因此,该企业在不断扩张的过程中获得了稳定的投资资本回报——简而言之,这是一家兼具规模和可扩展性的企业。

而NFLX在现阶段仍然是这样一个企业,即一个规模占主导地位的领导者,仍然享有完美的可扩展性。它同时展示了强劲的资本使用回报率(ROCE)和边际资本回报率(MROCE),这是可扩展业务的明确指标。

同时,其潜在市场正在迅速扩大,预计在不久的将来将继续显着增长。鉴于其规模和影响力,NFLX 已准备好占领该市场的很大一部分。

另一方面,流媒体业务的竞争一直在加剧。它在各个方面都不乏竞争对手。它目前在流媒体领域运营并处于领先地位。

但现实是,如今没有一家大公司老实呆在自己的角落里。它的流媒体业务与 Apple TV+、迪士尼+ 和亚马逊直接竞争。此外,该股在修正后按估值仍然昂贵。

网络效应成就奈飞护城河

NFLX的护城河在于其规模、覆盖范围和技术领先地位。

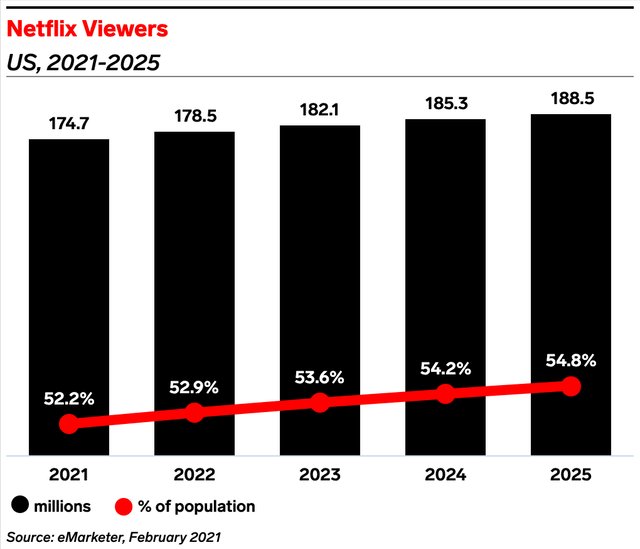

例如,下图显示了美国的Netflix Prime用户数量。可以看出,Netflix的主要用户在2021年已达到1.747 亿——占美国总人口的52.2%——在网络世界中无可争议的主导地位。

但是市场担心NFLX将失去其领先地位,并做出剧烈的股价调整。Netflix在21年第四季度增加了828万订户,低于其自己估计的850万和共识估计的832万。但是这里的失误是如此之小,以至于我认为它只是随机的季度波动噪声。

我的观点,正如本文其余部分所阐述的那样:

· 是的,它很可能会因为竞争而增长缓慢。

· 它的主导地位在未来不太可能改变,除非由于所谓的“网络效应”,重大法规或反垄断立法的变化。

文章插图

资料来源:eMarketer

网络效应是指某些产品或服务的价值随着更多人使用而增加的事实。换句话说,某些网络随着规模的扩大而变得越来越有价值。

并非每个网络都享有这种神奇的特性,事实上,大多数网络的边际回报率都在递减——即,随着网络变得更大,额外的回报会减少。连锁餐厅网络就是一个例子。随着网络变大,节点开始相互竞争客户,回报减少。

【 回报率|网络效应能否成就奈飞坚不可摧的护城河?】但某些网络,如NFLX提供的服务,享受这种神奇的特性——网络随着规模的扩大而变得更有利可图。

这个概念没有什么新鲜的。铁路、电话和传真机都是如此。

只是互联网时代极大地放大了网络效应的效力。一旦建立了领先优势——无论出于何种原因,令人上瘾的内容、智能人工智能、高级ML算法,或者只是运气不佳(NFLX肯定从所有这些中受益),网络效应就会开始发挥作用,接管并复合自身。

这是一个自我维持的正反馈循环:该网络中的更多用户将带来更相关和更准确的推荐和内容决策,这将使网络变得更好,对其用户和客户更有价值,进而吸引更多新用户和客户加入,使现有用户更难离开,这将再次带来更多用户和更大的网络。

通过两个指标,我们将看到NFLX仍然是这种网络效应的教科书受益者。

- 网络|罗马建立在水渠上:为什么需要优先建设绿色光网?

- 套餐|5G手机4G套餐,可以上5G网络么?看完这篇文章,你就懂了

- 网络电影|云合数据:2021年中国网络电影行业年度报告

- 电池|华为悄悄上架了三款5G网络手机产品,这是要清仓了吗?香不香?

- 查佩克|迪士尼任命新高管负责元宇宙业务;欧盟宣布斥资 60 亿欧元打造近地卫星网络|晚报

- 微信真的不会保存聊天记录吗?《网络安全法》给出了答案

- 医疗|探索“游戏+医疗” 恺英网络与数字疗法领先企业特霍芬达成合作

- pua|提醒:集装箱船,正成为网络黑客的“唐僧肉”!

- 探索“游戏+医疗”,恺英网络与数字疗法领先企业特霍芬达成合

- 带货|直播网络模式的优势