生鲜电商|薄利的买菜,撑不起生鲜电商们的梦想( 二 )

当市场的泡沫被戳破,生鲜电商的商业模式问题再次被提及了出来。

捉襟见肘的现金流大幅裁员背后,是生鲜电商们捉襟见肘的现金流。

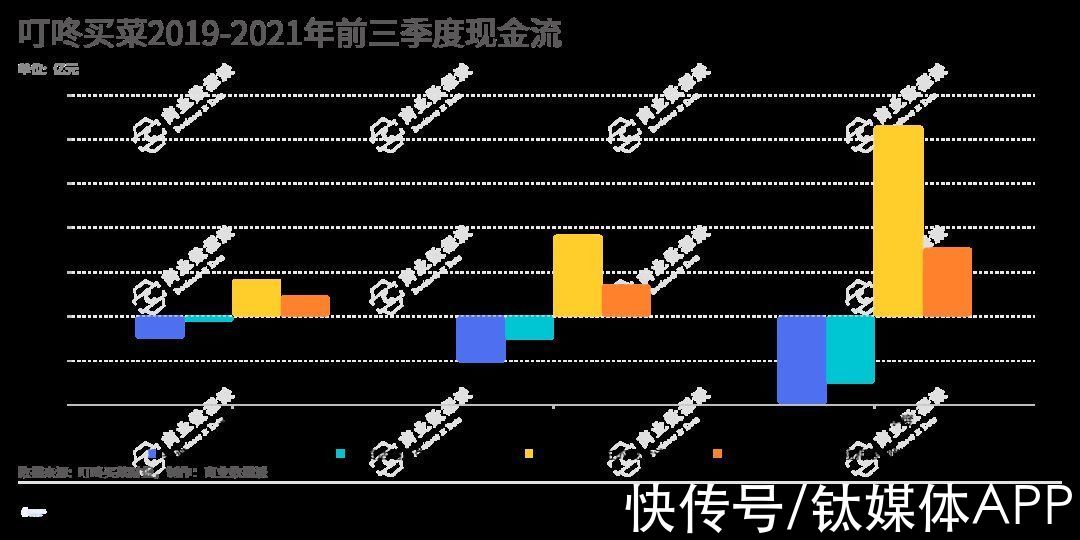

财报显示,除了2020年第一季度,叮咚买菜实现了经营活动产生的现金流净流入1565.70万元,投资活动产生的现金流量净流入2.12亿元之外,其他时间的经营现金流和投资现金流一直为负,如2021年第三季度,叮咚买菜经营现金流净流出高达12.68亿元,现金及等价物为20.52亿元。

而2020年第一季度能够实现短暂的正现金流,靠的也是居家隔离带来的短期影响。叮咚买菜也曾在招股书中承认,满足其运营资金需求的是筹资活动产生的现金流,也就是融资。

文章插图

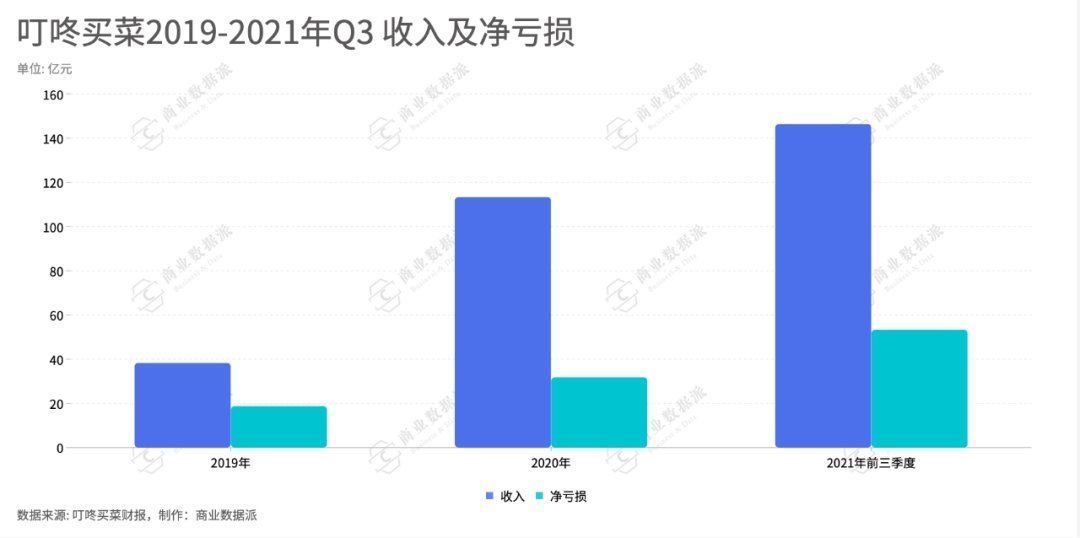

根据招股书显示,销货成本是叮咚买菜最大的成本,2019-2021年第一季度分别占收入的82.9%、80.3%、81.1%,即便是表现最好的2020年第一季度,销货成本占收入的比也达到了73.3%。这一情况并没有在其上市后得到改变,2021年第三季度,叮咚买菜的销货成本为50.61亿元,占收入的比为81.77%。

光是扣除商品的硬成本后,叮咚买菜就没剩多少钱了。

与此同时,为获得新用户,叮咚买菜第三季度的销售与市场营销费用同比增206.8%至4.28亿元,一般和行政费用也因业务规模增长同比增78.0%至1.53亿元。高达两倍的销售费用增长,换来的却只是111.0%的收入增长,生鲜电商如今也面临着和其他电商一样的获客成本增加的难题。

文章插图

关于美菜网的一系列裁员动作,可能与上市计划不顺利有关。就在1月12日,瑞恩资本在公众号上发文表示,美菜网计划今年上半年在港交所递交招股书,或已选择中金公司、花旗、野村等投行负责其上市事宜。

2021年上半年,美菜网已在美秘密递交招股书,然而随着美股市场行情骤变,部分已上市中概股寻求回港股二次上市,不少IPO公司撤回和推迟IPO,将上市地点改为香港。在这样的背景下美菜网也不得不改道港股。

然而,在2018年10月拿到老虎环球基金和高瓴资本的8亿美元融资后,美菜网就再无融资信息传出。虽然在这之后曾有消息称美菜网曾寻求过软银的投资,但最终以失败告终。

近三年的时间都再无募资的进账,让美菜网现金流陷入紧张。

据了解,美菜网最初的业务是B2B生鲜电商,为中小餐厅提供生鲜电商服务。2021年1月,美菜网开始在武汉向个人家庭提供生鲜电商服务。

从to B到to C,美菜网的业务扩张既有疫情之下B端客户无订单可下的特殊原因,也有想借助生鲜电商在C端的火热寻找新的增长点。但to C业务是一把双刃剑,规模增长快的同时,烧钱也更快。

此前,美菜网曾被曝出要出售to C业务,可见急需回血。

有相关报道称,若美菜网保持原有的人员规模,现金流可能撑不过半年。

下沉市场的悖论和前置仓的宿命第一代生鲜电商成立距今已有近8、9年,渗透率却依然不高。

据老虎投研的最新数据,当前生鲜电商的渗透率仅为14.6%。根据《2021年中国生鲜电商行业报告》,截至2021年9月,即便是在一线及新一线城市,生鲜电商的渗透也分别只有35.5%、18.9%。尽管二线及以下城市用户占比在提升,在4年的时间里,从2018年9月的35.1%增长到2021年9月的41.5%。

一位曾做过美团买菜北京地区地推工作的工作人员向《商业数据派》介绍说,1天20名新用户下单的要求也很难完成。年轻人基本上都用过,上了年纪的根本不听他说什么,有的新用户不过是老用户的另一个手机号。

- 知乎|电商达人迎来补税大潮,知乎带货第一人,被通知补税34万!

- 央视|央视曝光直播电商以次充好乱象!有平台抽样不合格率达50%

- 饭饭1080°平台分析之生鲜电商平台如何选择ERP系统和SAAS系统

- 点动云ARM云手机服务器,跨境电商出海营销解决方案,独立站+

- 年终篇:兴趣电商与国货增长的两大价值体系

- 交易|直击二手电商市场:流量红利逐渐消失后,二手电商的未来在哪?

- “电商税”快要来了?最高可按45%补税,一类商家好日子到头了

- 快递公司|“音尊达”的到来,让抖音电商补齐短板?

- 生意|“电商节”遇冷趋势下,品牌生意增量场在哪?

- 短视频|客服外包平台对电商行业的意义