美国证券交易委员会|上市60天盘点:比特币ETF如何影响加密行业( 二 )

基于衍生品的 BTC ETF 加剧了错误定价效应对于 BITO 和其他美国 BTC ETF 而言,由于采取了“滚动购买”模式,意味着无论价格如何,在现有的 BTC 期货合约即将到期时他们必须出售并购买新的期货合约。换言之,这些 BTC ETF 必须承担任何价格差异的溢价或折价,这些价格偏差被称为“期货溢价”(contango)和“现货溢价”(backwardation),当到期期限较长的期货合约的定价高于到期期限较短的期货合约时,就会出现期货溢价。相反,当到期期限较长的期货合约的价格低于到期期限较短的期货合约时,就会出现现货溢价。

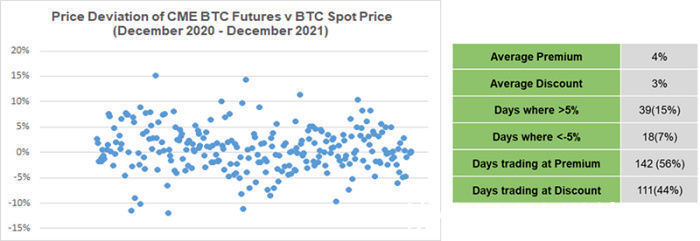

文章插图

如果我们查看 CME BTC 期货合约的收盘价偏差,会发现这一指标数字往往很大且经常发生,如上图所示(资料来源:TradingView)。

在整个 1 年期间,平均溢价为 4%,而平均折扣为 3%。平均而言,投资者可能有 56% 的时间支付溢价。值得注意的是,与低于折扣交易的日子 (7%) 相比,价格往往会飙升至 5% 以上 (15%)。

当合约离到期日更远时,它们通常更具投机性且更便宜。而越接近到期,通常价格会变得越高,因为确定性溢价更高。由于 BTC ETF 传统上在月底接近到期时出售其合约(CME 期货在每个月的最后一个星期五到期),以便为下一批期货合约腾出空间,因此期货合约的可能性更高。

对比特币现货价格的影响ETF 对比特币现货价格的影响的确存在,但不可能完全概括,主要原因是影响比特币现货价格的市场变量很多。

当然,我们也可以根据 ETF 基本机制来进行分析评估。

现货 ETF 可以被视为比特币的获取渠道。就像企业的运作方式一样,营销渠道越广泛,分销的可能性就越大。在这种情况下,现货 ETF 为传统投资者提供了更大的分销机会。反过来,这会导致更高的需求,转化为进一步收购比特币(作为 ETF 的基础资产)并推高其价格。

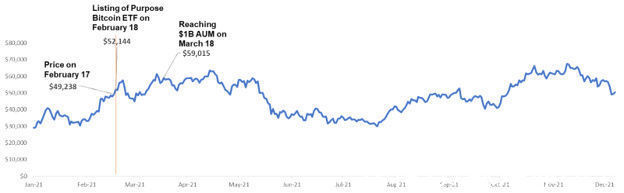

如果我们回顾一下加拿大第一个现货 BTC ETF:BTCC(如下图所示,资料来源:Coingecko),会发现情况似乎和上面描述的非常相似。

文章插图

根据彭博社高级 ETF 分析师 Eric Balchunas提供的数据显示,在 BTCC 推出后一天,比特币收盘价上涨了 3000 美元,与此同时 BTCC 首日交易额也高达 2 亿美元。一个月后,BTC ETF 的总资产管理规模达到 10 亿美元,这意味着在短短 1 个月时间里,有价值 10 亿美元的比特币被“锁定”在 ETF 中。

文章插图

但值得记住的是,2021 年 3 月 18 日,比特币市值约为 1.1 万亿美元。考虑到流动性、滑点、宏观经济因素等价格影响变量,一个月内积累价值 10 亿美元的比特币极不可能是价格上涨的唯一因素,所以更合理的假设是,首个 BTC ETF 上市是推动了市场上涨。

另一方面,期货 ETF 则大不相同。对于 BITO这样基于比特币期货的ETF,其实并没有购买实物比特币,因此无法直接推高现货比特币的价格。

然而,正如我们在 BTCC 上看到的那样,ETF 是非常好的“营销工具”,尤其是当美国参与到这场“游戏”的时候。

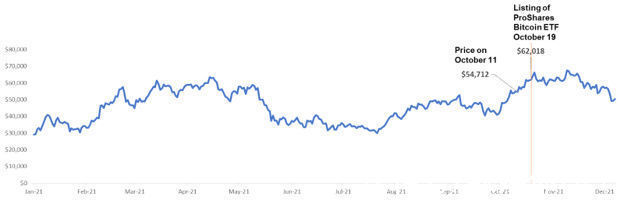

文章插图

上图资料来源:CoinGecko

在 BITO 上市前一周(10 月 11-18 日),由于有传言称美国证券交易委员会将批准第一个美国 BTC ETF,比特币价格在此期间大幅上涨,从 5.47 万美元上涨至 6.16 万美元,涨幅高达 12.6%。BITO 于 2021 年 10 月 19 日上市后,比特币价格收于 6.2 万美元,2 天后收于 6.62 万美元,创下历史新高。

- 亿美元|美国 AT&T 赢得 3.45GHz 频段 5G 网络竞标,耗资 90 亿美元

- 5G|华为利用5G毫米波发现园区入侵者,这让美国5G联盟情何以堪

- 打脸!华为在美国,用专利把英特尔、苹果、微软、高通打败了

- 信息科学技术学院|瞧不起中国芯?芯片女神出手,30岁斩获国际大奖,让美国哑口无言

- 6g|港媒:中国又在这一领域让美国寝食难安

- 任正非说对了!19亿美元拆除华为设备后,美国5G有新消息!

- 美国|“绝不能让中国芯片供应自主计划得逞!”美国这回彻底不装了

- Windows|如果美国让微软断供中国windows系统,不会出现什么影响

- 加速行业变革!比亚迪联手美国公司发布无人驾驶配送车

- 戴尔|从美国戴尔看中国联想