贾跃亭|冰火两重天的FF,何时才能真正“复活”?( 二 )

两个月后,FF又进行了一次债权融资,顺利筹集到近 1 亿美元的债权融资,其中由 Ares 领投,成为 FF 宣布与 PSAC 签署合并协议后获得的首次债权融资。

6 月 24 日,美国证券交易委员会批准了 FF 与PSAC的合并计划,紧接着7月,FF成功与SPAC合并在美国纳斯达克上市,募集资金超10亿美元,“解决了量产前的唯一障碍”。

也是这一刻开始,FF似乎成为了被资本热捧的对象。此时的贾跃亭也着实意气风发,在纽约街头接受第一财经采访时毫不掩饰内心的愉悦,“信心非常足,我们不单要on time(准时),还要high quality(高质量),以high product power(高产品力)来交车。”并痛快地说自己必须回国,而且会还债。

资本市场上,钱是最能客观证明一家企业能否具备发展可持续性的存在。FF能够融资上市,说明投资机构对其发展前景的期许和认可,但FF量产时间的一再延期、高端化路线的行情不好等,又成为了市场看衰FF的理由。

上市后,美国二级资本市场首先给FF一顿打击。 FF发行价为13.78美元/股,一度股价涨为20.75美元/股,但截止11月18日,股价跌为8.11美元/股,四个月不到市值缩水41%。

相反,FF另一个竞争对手美国新兴电动车厂商Lucid自今年7月通过SPAC上市以来,股价已经累计上涨超过80%。

FF股价的异常表现,被一些做空机构死死盯住也不足为奇。 做空机构美奇金也毫不留情,“不认为Faraday Future(一家借壳上市的纯电车企),会卖出一辆汽车。它从美国投资者那里收集资金,然后把钱倒进其创始人、中国最知名的证券诈骗犯贾跃亭创造的债务黑洞。”

值得一提的是,通过SPAC上市这一方式也给了做空机构机会。 一般通过SPAC上市的公司,往往是达不到传统IPO的要求,甚至有的公司还没有成熟的产品。这样的企业上市之后可能会经不起市场的考验,市场估值存在泡沫,最终承担损失还是投资者。

因此,撰写做空报告的质疑者紧盯FF在财务层面的问题,直接指出了FF在财务方面存在的几大问题,认为FF只是贾跃亭和其他股东的捞钱工具。

其实自FF在美股上市以来,外界对其猜疑从未停止,尤其是FF91量产这一问题。法拉第未来自2017年首次展示了其具有自动驾驶功能的电动汽车以来,至今过了4年时间,也尚未实现电动车的量产。如今“即将量产”四个字就像“狼来了”的故事一样,让外界对贾跃亭的信任度越来越低。

但吊诡的是,FF的“差劲”表现并未降低投资机构对其的兴趣,反而吸引了更多机构。 首先是9月份,Vanguard(先锋领航)于中秋节当天建仓买入53.90万股,一跃成为该公司的第五大股东。要知道,先锋领航是目前全球最大的公募基金公司,掌管的总资产超过7.5万亿美元。此外,它还是苹果、微软等巨头企业的第一大股东,也是仅次于埃隆·马斯克的特斯拉第二大股东。

而此次先锋领航成为FF的第五大股东的原因,或许能从这家公司的投资逻辑中找到答案。先锋领航亚洲区总裁康思德曾经表示,投资成功的概率不取决于时机,而在于长期坚守的时间。这意味着先锋领航或长期看好FF的成长潜力。

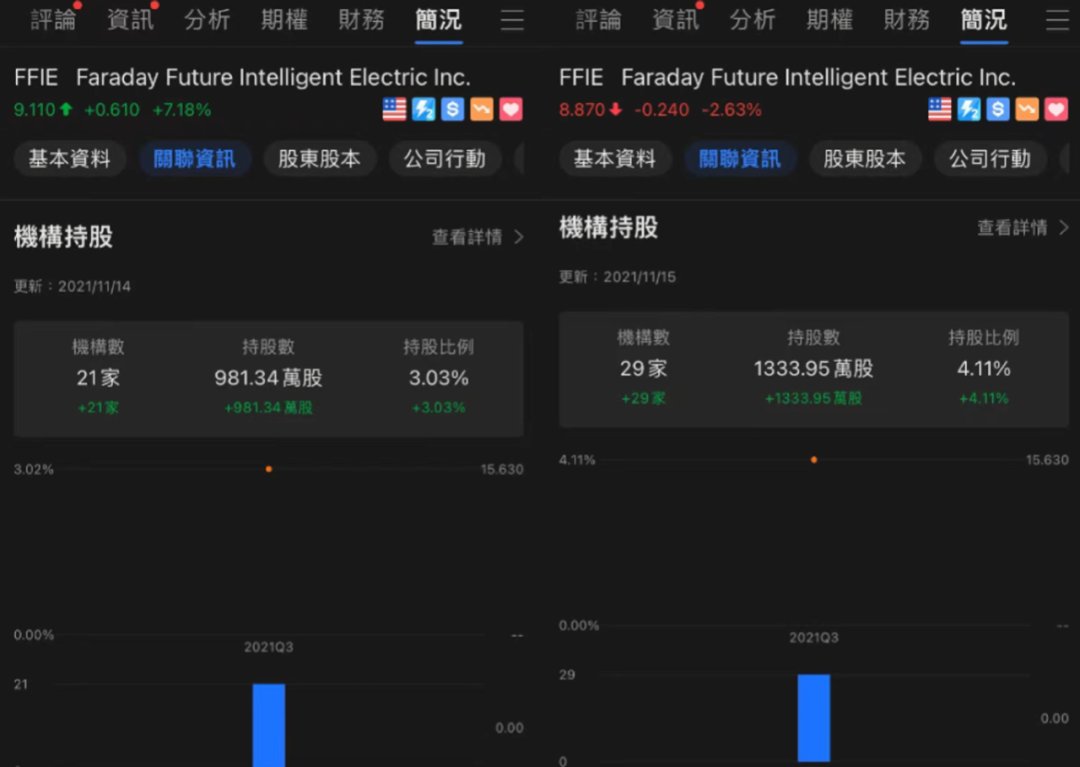

其次是11月15日,FF推迟了第三季度的财务报告,以完成对“不准确披露的指控”的调查后的两天,FF持股机构由21家变为29家,意味着在财报未被如约发布的情况下,买入FF股票的机构增加了8家。

文章插图

FF持股机构发生变化,图源富途牛牛

新增加的机构大多是资本巨头,不乏有高盛集团、花旗集团、摩根士丹利等巨头的身影。这些行业巨头的进入,或可以说明FF进入了全球资本机构的观察视线。若FF91进展顺利,可能会得到更多资本机构关注。

- 汽车|贾跃亭:没想到许家印比我还惨

- 腾讯|贾跃亭:没想到许家印比我还惨

- 预量产车|贾跃亭的FF91终于来了!曝多台预量产车已下线

- theranos|曾与马云侃侃而谈,却沦为美国版贾跃亭,她为何能骗过众多名流?

- 京东|罗永浩:债务还清了。贾跃亭怎么看?

- 算法|贾跃亭,罗永浩,谁是真老赖!??

- 齐鲁网·闪电新闻1月5日讯山东省工业和信息化厅近日公布2021年度省级大数据“三优两重”...|2021年度省级大数据“三优两重”项目名单发布 德州5个项目入

- 抖音|比贾跃亭更能忽悠,骗走66亿投资,事发后逃往美国,至今逍遥法外

- 贾跃亭|一个故事,讲明白,贾跃亭的乐视和法拉第未来!

- 贾跃亭|美律所对法拉第未来提起集体诉讼:痛斥贾跃亭 涉嫌触犯证券法