周鸿祎|娱乐直播下行,周鸿祎的花房上市来迟( 二 )

文章插图

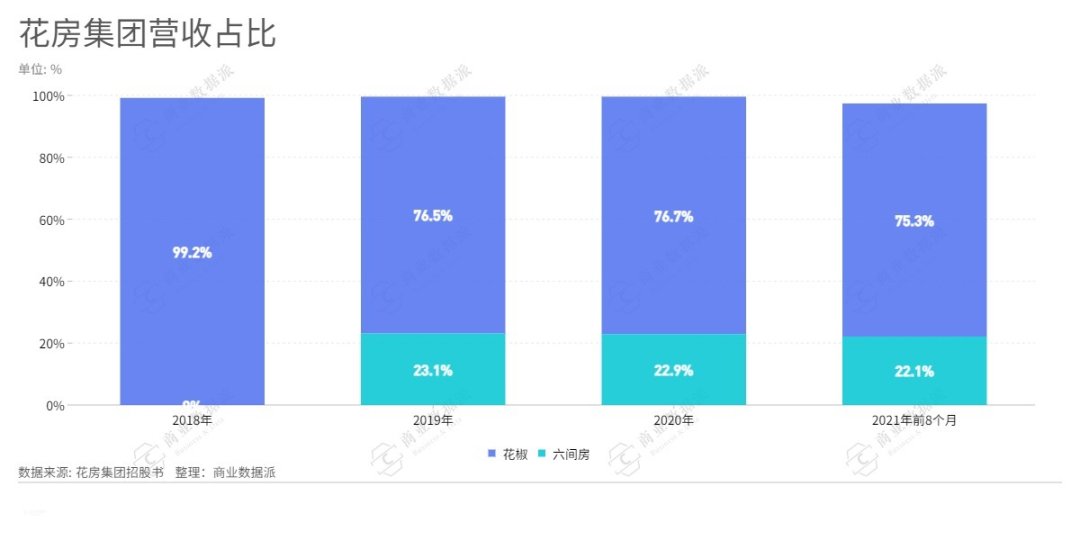

毛利方面,2018年至2021年前8个月,花房集团分别实现毛利3.02亿元、7.06亿元、10.11亿元、8.20亿元,毛利率分别为15.1%、24.9%、27.5%及27.7%。其中,花椒的毛利率维持相对稳定,为25%左右。但六间房的毛利率从2020年的的39.3%下降至2021年的35.2%,招股书称,为提高用户参与度,六间房增加吸引及留任独立主播的成本。

2019年,也就是合并后的第二年,花房集团开始盈利。2018年至2021年前8个月,公司分别实现净利润(Non-IFRS)-1.58亿元、2.11亿元及3.67亿元、2.60亿元。据悉,花房集团的绝大部分销售成本为给主播或MCN虚拟打赏的收益分成。2018年2021年前8个月,主播成本占各期收入的比例有所下降,分别为74.6%、67.8%、66.4%和66.1%,这也是其净利呈增长态势的重要原因。

对于视频直播平台来讲,用户与内容一直是支撑其业绩增长的原动力。截至2021年8月31日,花房集团注册用户达3.7亿,月活跃用户超5990万。其中,花椒和六间房分别有2.07亿名和0.77亿名累计注册用户,花椒和六间房付费用户留存率分别为78.8%和66.1%。

虽然花房集团依然在加大投入吸引用户流量,但用户活跃数据的下降已是不争的事实。从2018年到2021年8月31日,花椒直播的月活用户分别为4100万、2360万、2720万、2950万。随着直大潮褪去,三年时间花椒月活下降了1150万,2020年月活用户仅为2018年的66%。招股书并未公布六间房历年月活数据,最新数据显示六间房的月活用户为2500万。对比同业机构,用户活跃数据似乎都遭遇瓶颈,根据根据艾媒北极星数据显示,2021年1月,虎牙直播月活为2789.29万,YY为2526.21万,斗鱼直播为2219.97万,映客直播的月活为1098.64万。

一般来说,传统的秀场直播用户流量跟着主播走,直播平台的主要收入来源为用户打赏以及流量广告收入,这也意味着如果留不住主播,平台也将面临用户流失的风险,优质主播的重要性不言而喻。截至2021年8月31日,花房集团平台的累计注册主播数目为1070万名,今年前8个月每种产品每名活跃主播的日均直播时长超过230分钟。其中,花椒拥有注册主播约1010万名,平均月活跃主播超过20万名。而六间房拥有主播50万名。

“主播是直播平台的核心竞争力。但伴随着直播行业这些年的发展,资源垄断、头部效应等问题逐渐凸显,成熟主播创新难,新生主播成长难,已然成为直播发展中的壁垒。”花房集团CEO于丹表示。

据悉,目前花房集团500名大主播绝大多数来自于经纪公司,花房集团在这方面也不惜每年“砸重金”进行采购。根据财报披露,2020年、2021年前八个月,花房集团的前五大供应商采购额分别为4.2亿元、3.96亿元,采购业务为主播经纪公司服务,分别占采购总额的13.8%及16.1%。

横向对比同为秀场直播的映客,2020年映客的主播成本为34.1亿元。随着电商等新直播内容爆发,单一的秀场直播模式,面临增长瓶颈。抖音、快手等短视频的加入也加剧了直播行业的竞争,据统计,抖音和快手分别以41.1%、44.4%的占比成为广大用户最常用的直播平台,这也直接导致不少主播纷纷转向直播电商进行“捞金”。

根据艾瑞咨询报告,2021年中国视频社交娱乐市场规模将达到4150亿元,中国娱乐直播市场规模预计有1384亿元。以花房集团的算法,按照娱乐直播产生的收入市场份额计算,花房集团排在全国第三名,占比13.5%,前两名分别占比31.2%、30%。

随着花房集团奔赴IPO,其股东的身价势必也将水涨船高。据不完全统计,自成立至今,花房集团已至少完成7轮融资,投资方包括奇虎360、宋城演艺、策源创投、高原资本、文化中心基金、芒果文创基金等。

- 电子商务|周鸿祎自称不理解员工35岁被职场抛弃,网友喊话:你倒是招啊

- 周鸿祎|周鸿祎:不太理解为何国内很多公司把35岁以上员工开除

- 盲盒|【黑马早报】周鸿祎称不理解35岁被职场抛弃;地产5大家族财富蒸发近3000亿;中消协点名肯德基盲盒套餐;任泽平微博被...

- ktv|4万家KTV面临倒闭,原因竟是互联网?娱乐方式已悄然改变

- 电子商务|巨鳄回归:FZ方丈组建团队转型电商!方丈表示再干娱乐说没就没

- |巨鳄回归:FZ方丈组建团队转型电商!方丈表示再干娱乐说没就没

- 周鸿祎|腾讯收购黑鲨,开启游戏手机的“元宇宙时代”?

- 程序员|周鸿祎:不理解35岁被职场抛弃,美国硅谷很多主力程序员都超过35岁

- 周鸿祎|周鸿祎不理解35岁被职场抛弃:不知道为什么 中国人好像35岁就老了

- 娱乐集团|腾讯音乐娱乐集团副总裁侯德洋离职