行业|周期之惑?京东方A逃不脱的牢笼( 二 )

到底面板行业是否已经进入了“去周期化”,目前业界仍未有明确定论。不过多家调研机构预测,第三季度面板价格将一定程度回调,第四季度随着市场供应过剩风险加大,LCD电视面板价格或全面掉头向下。

至于京东方是否值得投资,包括中银国际、西南证券、国海证券、安信证券等在内的多家券商都给出了“买入”评级。

但对于已经开始技术革新的面板行业,即使京东方市占率做到了全球前列,其未来也能够被一眼看穿。投资者看不到未来,其下注时必然会犹豫再三。此外,单一业务模式带来的风险也是不得不考虑的因素。

02面板之争,京东方的难题强周期性变化无疑是面板行业刻骨之痛,行业自诞生之日就进入一个周期连着另一个周期的循环模式,升升不息与跌跌不休如影随形。

除了行业大周期的问题,京东方所处的面板行业本身竞争也十分激烈。

以近两年打得火热的OLED举例,从全球范围来看,OLED产线现阶段集中于中韩两国。市场研究机构UBI Research数据显示,2020年OLED显示屏的全球出货量达到5.78亿片,同比增长3.7%。其中,三星OLED市场份额从81.6%下降到68.2%;LG Display市场份额增长到21%,同比增长近2倍;京东方(BOE)2020年的OLED销售额达到18.6亿美元,市场份额为5.7%,上一年同期是3.4%。

可见,头部企业集聚效应日渐凸显,供应链、制造端、消费端各个环节都向其靠拢。从产业发展规律来看,当位居行业前三名的企业占据80%以上市场份额,行业发展很长一段时间里都会呈现出“三国杀”的局面。

然而这种面板龙头主导的市场平衡并不牢固,产能高度集中后带来的垄断风险和法律风险都值得注意。中国大陆面板行业在全球取得显著的成本竞争优势之后,面板的“摩尔定律”并未失效,领先者总会被更高的效率和性能、更优越的技术所颠覆。

京东方身处的环境前有韩国双雄通过8.5代线降维打击日本次世代线,后有中国大陆厂商借助10.5代线发起冲击。如今三星和LG Display又冀望换道AMOLED取代TFT-LCD,重夺领先地位,行业竞争犹如逆水行舟,以科技创新为底色的竞争版图一旦改写,液晶面板重大价格调整难以避免。

2015-2020年,京东方的平均净利率始终在3%左右,一旦上游原材料价格出现波动或销售端遇到市场价格调整,这微弱的净利很可能不保,甚至会直接影响公司整体业绩。

意识到这些问题后,京东方持续在布局下一代显示技术Mini LED和Micro LED。

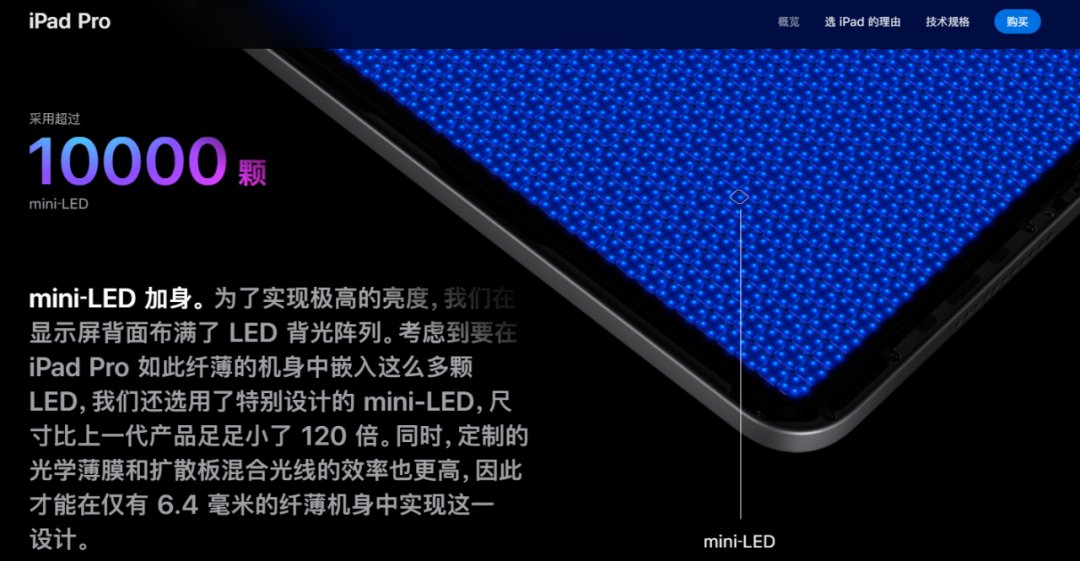

Mini LED和Micro LED具有高分辨率、高亮度、省电及反应速度快等特点,被视为新一代显示技术,吸引苹果、三星、LG、索尼等大型企业布局发展。

文章插图

图片来源:国联证券

从本质上来说,Mini LED与Micro LED一样,都是基于微小的LED晶体颗粒作为像素发光点。区别在于,Mini LED是采用数十微米级的LED晶体,实现0.5-1.2毫米像素颗粒的显示屏。目前,LED inside将Micro LED的尺寸界定为75微米以下,且不带蓝宝石衬底;Micro LED采用的1-10微米的LED晶体,实现0.05毫米或更小尺寸像素颗粒的显示屏。

目前制约Mini LED背光应用的重要因素是成本,而Micro LED尚未大规模量产,难点集中在巨量转移、芯片、驱动等方面,技术尚未成熟。

文章插图

图片来源:苹果官网

苹果最新的iPad Pro 12.9英寸版本已采用Mini LED屏幕,它的供货商依然是三星。未来,Mini LED屏幕可能大面积出现在平板电脑、车机屏幕、手机屏幕和电视上,一场行业大战在所难免。

- 加盟行业|原来加盟行业是这么玩的!

- 图灵奖|中国科技团队创历史,360打破行业垄断,登顶世界最强人工智能榜

- 加速行业变革!比亚迪联手美国公司发布无人驾驶配送车

- 化州市富美家电维修店整合行业招商运营资源的专业平台

- javascript|奢侈品级别音响B&W加持,峰米向行业第一发起冲击?

- ROE雷迪奥到访芯映光电,共谈行业趋势,谱写合作新篇章

- 昌江区珠山区区县服务商整合行业招商运营资源的专业平台

- 买斗整合行业招商运营资源的专业平台

- 腾讯&复旦大学元宇宙报告,七大分类构造元宇宙生态,“元宇宙率”定义行业标准 | 智东西内参

- 产业链|航空装备制造行业产业链全景梳理及区域热力地图