信息安全防护解决方案,则是该公司以“大规模网络异常流量和内容检测技术”等核心技术为支撑,依托“以采集管理系统为基础,全方位拓展延伸”的业务发展模式而推出的互联网信息安全管理系统、异常流量监测防护系统等产品。

近年来,随着网络可视化的市场规模越来越大,浩瀚深度也尝到一定的发展红利,营收和净利润显现出增长态势。

据招股书披露,2018年至2020年上半年,该公司实现营收分别为3.01亿元、3.55亿元、3.67亿元,年均复合增长率为10.36%;实现净利润分别为1535.59万元、3597.83万元、5336.22万元,年均复合增长率86.41%。截至2021年上半年,该公司营收继续增长至1.77亿元,净利润则增长至2498.1万元。

文章插图

(数据来源:浩瀚深度招股书)

在这其中,拆分收入结构来看,网络智能化解决方案、信息安全防护解决方案这两大类产品是公司的绝对收入来源,2018年至2020年两者累计收入占总收入的比例为94.86%、95.56%、93.64%。

基于上可知,在网络数据可视化大势所趋的背景下,浩瀚深度凭借网络智能化解决方案及信息安全防护解决方案这两大产品线收获了不少成长力。

避不可避的“四大挑战”由于身处软件和信息技术服务这一科技赛道,浩瀚深度的毛利率水平也显现出“高毛利率”的特征。

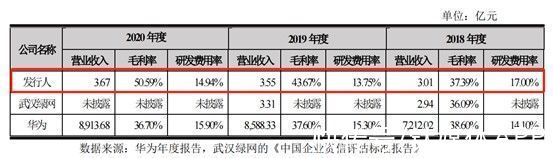

据招股书披露,2018年至2021年上半年,该公司的综合毛利率持续增长,分别为37.39%,43.67%、50.59%以及57.08%,上述持续增长的毛利率水平在一定程度反映了公司产品技术在市场的领先性和竞争力。

而对比竞争对手华为的毛利率数据来看,该公司的毛利率水平甚至比华为还要高出一筹:据悉,2018年至2020年华为的毛利率分别为38.60%、37.60%及36.7%。

文章插图

从上述种种数据来看,不难发现,在网络数据可视化大势所趋的背景下,浩瀚深度是一只成长性和盈利能力皆具的科技型企业。

值得注意的是,虽然盈利能力和成长性皆具,但浩瀚深度仍面临着几大避不可避的发展风险。

一是,虽然毛利率较高,成长性较好,但浩瀚深度在规模上具有明显的发展劣势。

具体而言,报告期内,随着该公司业务规模不断扩大,该公司的营业收入持续增长,期内营收分别为3.01亿元、3.55亿元、3.67亿元、1.77亿元。但说句实在话,相较于华为这一竞争对手的规模而言不亚于“小巫见大巫”——据悉,2020年,华为实现营收为8914亿元,净利润为646亿元。

二是,虽然傍上了中国移动,但其高达80%的占比不免让人担忧客户集中度过高的发展风险。

据招股书披露,报告期内,中国移动为公司第一大客户,占公司当期主营业务收入的比例分别为86.19%、75.92%、87.91%以及88.80%。由此数据可知,该公司对中国移动的销售占比较高,存在一定的依赖性。如果中国移动经营状况发生明显恶化或与公司的业务关系发生重大不利变化而公司又不能及时化解相关风险,公司的经营业绩将会受到一定影响。

最后则是浩瀚深度来自经营数据上的发展风险——即应收账款过高及存货过高的发展风险。

据悉,报告期内,该公司的应收账款以及合同资产账面价值合计分别为1.46亿元、1.23亿元、1.22亿元及1.69亿元,占同期营业收入比重分别为48.52%、34.49%、33.21%以及95.57%,除2021年6月末受销售季节性因素影响而占比较高外,2018-2020年的占比维持在30%-50%这一区间,可见该公司的应收账款占比整体较高。若该公司不能有效提高应收票据及应收账款管理水平及保证回款进度,该公司或面临面临较大的坏账损失的风险。

- 京东|适合过年送长辈的数码好物,好用不贵+大牌保障,最后一个太实用

- 苹果|苹果最巅峰产品就是8,之后的产品,多少都有出现问题

- 红米手机|天玑1200手机将升级换代?红米真我两款机型降价,最低1599元

- 苹果|最具性价比的苹果手机来了,降价2120元,iPhone12已跌至冰点价

- 5G|关于5G,华为赢了

- 华为|华为任正非最新信件曝光:春天很快就会到来!

- 飞利浦·斯塔克|最便宜的小米 12 来了,2000 块左右

- 一嗨租车|倪光南最辉煌的时光是不是和柳传志的那段“蜜月期”?

- 微信聊天最令人头疼的场景是什么?一定有人会说是对方发来一连串语音还都是超过30秒的长消息...|终于!微信上线万众期待的新功能!网友:总算等到了

- 发现最小白矮星,其大小相当于月亮,这让科学家很兴奋